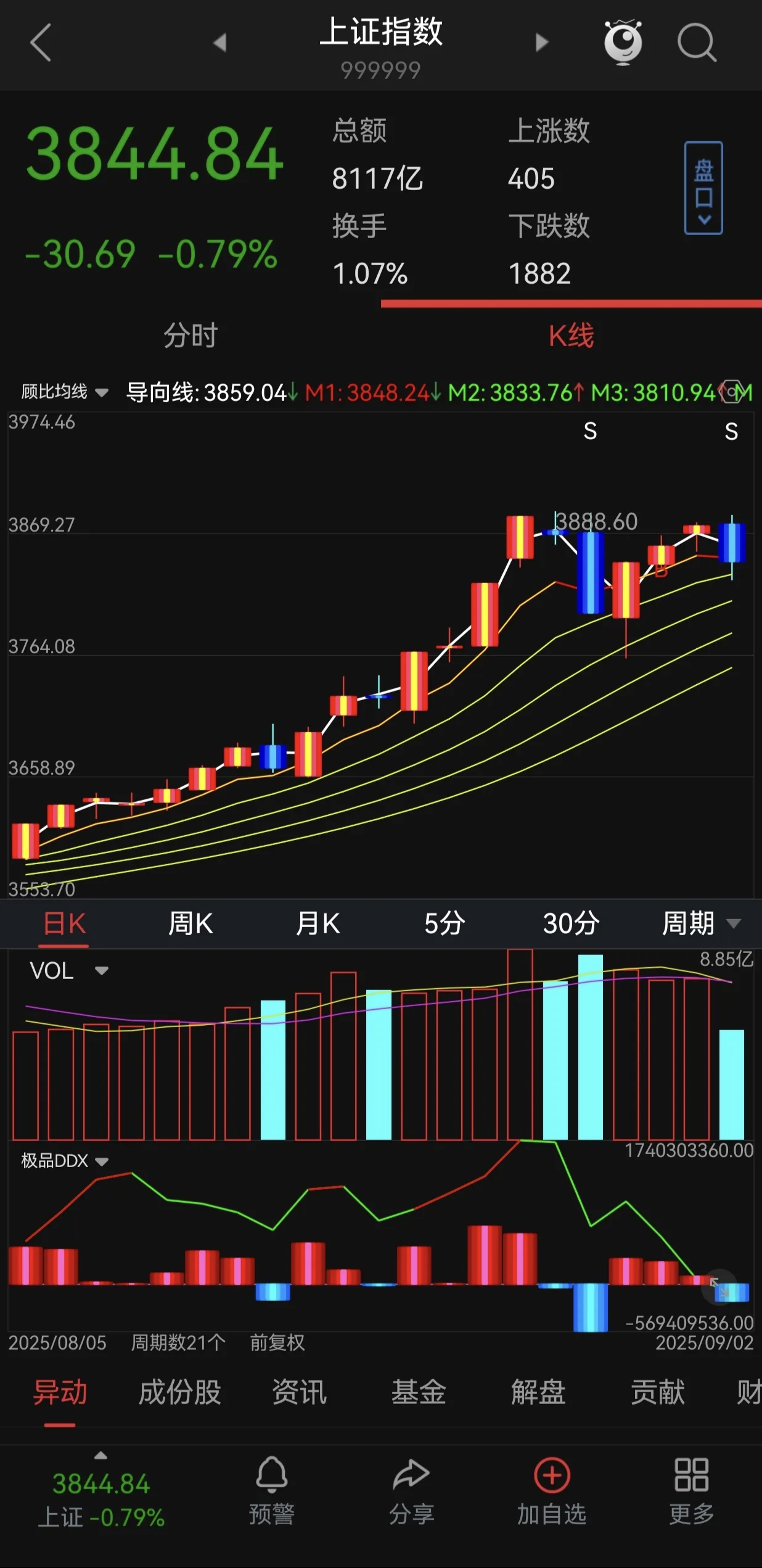

商业航天无疑是跨年行情的强势主线,Wind数据显示,自2025年11月21日以来,截至2026年1月7日,万得商业航天主题指数累计涨幅超60%。

图片来源于网络,如有侵权,请联系删除

日前,中信建投证券军工及新材料组联席首席分析师、建材行业首席分析师任宏道在接受中国证券报记者专访时表示,当前我国大运力可回收火箭已迈入集中“突破期”,全链条政策支持体系亦同步成型,2026年企业完成IPO、火箭密集首飞、星座组网提速等催化因素将接踵而至。从估值逻辑来看,行业发展初期的估值与营收水平偏离具备合理性,资本市场的前瞻性定价机制正持续推动资源向这一战略性新兴产业集聚。展望未来,商业航天将逐步从概念炒作转向业绩兑现,围绕火箭制造、卫星组网、下游应用三大核心主线,全产业链有望迎来高质量发展的黄金窗口期。

结构性行情与估值前瞻双重演绎

商业航天板块强势领跑跨年行情,成为新质生产力领域的耀眼明星,绝非单纯概念炒作。

任宏道认为,这本质上是经济高质量发展阶段结构性行情的缩影,当前实体经济正处于行业分化期,不同领域呈现差异化发展态势。而商业航天作为新质生产力的核心代表,凭借技术突破带来的增长潜力与战略层面的重要价值,成为资金聚集的核心方向。

对于市场中是否存在“沾边即炒”的现象,任宏道表示,通过对相关标的梳理可以看出,多数企业均在股权或业务层面与商业航天存在实质关联,并非纯粹的概念炒作,这反映出资金对行业发展前景的理性考量。

本轮行情的驱动逻辑呈现多维度特征,其中技术突破是核心因素。任宏道表示,自2015年SpaceX实现火箭一子级回收以来,国内航天“国家队”与民营力量双线发力,历经十年追赶,将在2025-2026年正式进入大运力可回收火箭集中“突破期”,这一实质性技术进展为板块行情提供了坚实支撑。政策红利则构成重要助推力,国家航天局商业航天司的设立、专项发展基金的落地、科创板上市标准的调整与适配等一系列政策举措,既为行业技术突破保驾护航,又引导社会资源向这一战略性新兴产业倾斜,形成产业发展与资本市场的良性互动。

对于市场关注的板块估值与企业实际营收偏离问题,任宏道认为,这是新兴战略领域发展初期的共同特征。从国际对比来看,SpaceX估值已达4000亿美元-1.5万亿美元,AST SpaceMobile市值260亿美元,Rocket Lab市值460亿美元,其估值与营收水平的偏离度远超国内同类企业。资本市场通过适度前瞻的定价机制,推动社会资源向航天领域集聚,进而加快技术突破的进程,这正是资本市场支持科技产业发展的关键体现,具备充分的合理性。

2026年催化事件明确落地

本轮商业航天行情的底层支撑,是“技术全方位赶超+政策系统性支持”的双重共振。任宏道认为,从技术层面看,我国已成为全球唯一能紧跟美国商业航天步伐的国家,在可回收火箭领域进入了多点突破期。

回溯催化事件,2025年12月,蓝箭航天朱雀三号遥一运载火箭成功发射入轨,虽然一子级回收试验未获圆满成功,但实现了基于不锈钢箭体与液氧甲烷推进剂的重复使用运载火箭关键技术攻关,为国内大运力、低成本进入空间的运载能力补强奠定基础。后续天龙三号、智神星一号等多个型号将密集首飞,持续验证技术突破成果。

政策层面,支持体系已形成全链条覆盖。任宏道表示,从“十五五”规划建议明确提出“加快建设航天强国”,到航天科技集团聚焦可重复使用运载火箭规模化应用与深空探测等重大工程;从工信部优化卫星通信产业业务准入,到国务院办公厅促进民间投资健康发展,再到国家航天局发布《商业航天高质量安全发展行动计划(2025-2027年)》,一系列政策举措构建起商业航天发展的制度保障。

资金支持方面,国家商业航天发展基金设立、地方政府与社会资本联合投资平台的组建,加之科创板将商业航天纳入第五套上市标准的适用范围,为行业企业提供了多元化的融资渠道,头部商业火箭公司已陆续启动IPO辅导,2026年有望陆续上市,从而获得更大规模的资金支持。

2026年行业催化事件将呈密集落地态势,时间线清晰明确。任宏道表示,资本市场方面,蓝箭航天IPO有望在今年启动,成为民营火箭企业上市的标杆性事件,将为相关板块注入强劲信心。火箭发射方面,天龙三号、智神星一号、长征十号乙、力箭二号、双曲线三号等型号将相继首飞,集中验证“国家队”与民营企业低成本可回收运载火箭技术突破成果;星座组网方面,两大星座组网进程加速将进一步打开应用端空间。这些催化事件将持续验证行业发展进展,将不断强化市场对商业航天发展的成长预期。

从国内外行业发展对比来看,差距客观存在但正快速缩小。任宏道认为,在火箭回收复用、卫星产能、单位发射成本等环节,国内企业仍需加快追赶。但我国具备雄厚的制造业基础,卫星批量生产能力已形成规模化,且在政策推动下,火箭发射成本有望逐步降低,对标SpaceX。这种追赶型增长恰恰构成了投资的核心逻辑,技术突破带来的边际改善空间,远大于成熟市场的增量空间。

聚焦三大核心主线

目前,全球范围内商业航天产业链各关键环节已逐步实现从技术验证到商业应用的跨越,国内市场正处于关键突破期,全产业链条投资机遇显现。

任宏道详细讲述了不同细分领域的核心优势,在可回收火箭领域,核心技术壁垒集中在液体发动机深度推力调节与多次点火技术、结构热防护技术、高精度控制技术等,航天科技集团、蓝箭航天、天兵科技、星河动力等企业均在快速推进技术攻关,彻底掌握该技术的阶段已进入倒计时。

卫星批量生产领域,依托我国制造业优势,技术壁垒已逐步打破。航天科技集团、中国科学院微小卫星创新研究院、银河航天、微纳星空等企业持续投入,上游零部件配套体系日趋多元化,随着运力限制的逐步解除,卫星组网加速落地将成为必然趋势。手机直连领域虽尚未完成演示验证工作,但我国在通信领域具备世界领先的技术储备,无论是现有网络架构下的应用还是面向NTN新标准的探索,均具备扎实基础,静待星座组网完成后实现规模化应用。

值得关注的是,太空算力已成为商业航天领域新的增长点。国际上,美国StarCloud公司成功发射搭载英伟达H100芯片与谷歌Gemini大模型的技术试验星,谷歌启动“捕日者”项目探索太空TPU运算;国内方面,国星宇航与之江实验室已成功发射全球首个太空计算卫星星座,北京规划在700公里-800公里晨昏轨道建设千兆瓦级集中式大型数据中心系统,分三阶段推进太空算力星座建设,这一跨界领域有望成为行业下一个核心增长极。

从投资布局来看,任宏道建议沿着“火箭运力-卫星组网-下游应用”的产业链逻辑,聚焦三大核心主线。一是火箭制造与运营,运力突破是全产业链放量的前提,重点关注掌握可回收技术、具备大运力发射能力的头部企业;二是卫星制造与运营,随着星网等星座组网加速,卫星批产需求将持续释放,上游零部件企业具备更大弹性;三是地面终端与手机直连,待星座成型后应用端将迎来爆发式增长,优先布局通信模块、终端设备等领域的供应商。

此外,对于标的的筛选,任宏道认为,在选择过程中除关注订单能见度外,还需重点考察企业在产业链中的核心地位、竞争格局的稳定性以及财务健康状况。对于普通投资者而言,需警惕技术突破不及预期与估值泡沫两大核心风险,建议采取分散布局策略,覆盖火箭、卫星、应用等多个环节,同时也可拓展至新质生产力其他领域,通过多元化配置降低单一标的风险。

展望2026年,任宏道表示,商业航天行业将正式从概念炒作转向业绩兑现,具备实质技术储备与订单支撑的企业将脱颖而出。作为推动太空经济生态重构的核心力量,商业航天的长期成长逻辑并未改变,在技术取得持续突破与政策持续护航的双重驱动下,全产业链将迎来高质量发展的黄金期。

转载请注明:财智纵横 » 股市 » 中信建投任宏道:商业航天开启黄金发展期 关注三大投资机遇

版权声明

本文仅代表作者观点,不代表B5编程立场。

本文系作者授权发表,未经许可,不得转载。